Gesetz zur E‑Rechnungspflicht in Deutschland final verabschiedet

Das Gesetz tritt zum 01.01.2025 in Kraft.

- Ab dem 01.01.2025 hat die “echte” E‑Rechnung nach der EU-Norm EN 16931 Vorrang.

- Der Empfang von E‑Rechnungen wird ab dem 01.01.2025 verpflichtend.

- Für den Rechnungsversand gibt es Übergangsfristen und wenige Ausnahmen.

Details zur elektronischen Rechnung in Deutschland im Kontext des Wachstumschancengesetz haben wir hier für Sie kompakt zusammengestellt.

Ab wann und wie sind Unternehmen von der Pflicht zur E‑Rechnung betroffen?

Wie verändert das Wachstumschancengesetz den §14 des Umsatzsteuergesetzes ab 01.01.2025?

Nach der Verabschiedung durch den Bundestag und Bundesrat sind die Unternehmen an der Reihe.

Nun stellt sich die Frage: Wer muss was bis wann umsetzen?

Was steht jetzt im verabschiedeten Gesetz zur E‑Rechnungspflicht?

Als Leserin bzw. Leser dieses Beitrages möchten Sie sicher erfahren, wie die Rahmenbedingungen für die kommende Pflicht zur elektronischen Rechnung in Deutschland eigentlich aussehen.

Alle wichtigen Eckpunkte zur Einführung der verpflichtenden E‑Rechnung in Deutschland haben wir hier in Form von Fragen und Antworten zusammengetragen.

Fragen und Antworten zur E‑Rechnung zwischen Unternehmen in Deutschland

Wann tritt das Gesetz zur verpflichtenden elektronischen Rechnung in Deutschland zwischen Unternehmen (B2B) in Kraft?

Welche Unternehmen sind von der kommenden Pflicht zur elektronischen Rechnung betroffen?

Ab wann müssen Sie als Unternehmen elektronische Rechnungen annehmen?

E‑Rechnungen entsprechend der EU-Norm EN 16931, zu denen auch die Formate XRechnung und ZUGFeRD (im Profil EN 16931 oder XRechnung) gehören, müssen ab dem 01.01.2025 von allen umsatzsteuerpflichtigen Unternehmen nach §1 des UStG akzeptiert werden.

Was ist laut Gesetzgebung eine E‑Rechnung?

Die z.T. schon aus dem Rechnungsaustausch mit der öffentlichen Hand (B2G) bekannte XRechnung bildet die nationale Umsetzung dieser Norm, die sogenannte CIUS (=Core Invoice Usage Specification).

Auch im Kontext der elektronischen Rechnung zwischen Unternehmen (B2B) ist die XRechnung eines der möglichen Formate nach EN 16931.

Außerdem sind Rechnungen im ZUGFeRD-Format zulässig ab Version 2.0.1. Diese müssen mindestens dem Profil EN 16931 oder dem Profil XRechnung entsprechen. ZUGFeRD-Rechnungen enthalten im Gegensatz zur XRechnung zusätzlich zu den strukturierten Rechnungsdaten nach EN 16931 ein zugehöriges Sichtdokument zusammengefast in einer PDF-Datei als PDF/A‑3.

Welche Formate sind als elektronische Rechnung zugelassen?

Als Syntax – damit ist quasi die Sprache oder der XML-Wortschatz gemeint – kann wahlweise CII (Cross Industry Invoice) oder UBL (Universal Business Language) verwendet werden.

Die Wahlfreiheit des Formats liegt liegt beim Versender. Es sei denn, der Rechnungsempfänger gibt aufgrund seiner Marktmacht ein bestimmtest Format vor.

Darüber hinaus sind digitale Formate zugelassen, die strukturierte Daten enthalten und mit EN 16931-konformen Formaten interoperabel sind.

Was bedeutet das? Diese müssen mindestens die Pflichtangaben enthalten und über ein Mapping in die der EN 16931 entsprechenden Struktur gebracht werden können.

Gibt es Ausnahmen bei der E‑Rechnungspflicht?

- Rechnungen an Unternehmen im Ausland,

- Rechnungen an Endverbraucher,

- Kleinstrechnungen unter 250 € und

- Rechnungen für Fahrausweise

von der Pflicht ausgenommen.

Allerdings: Wenn Sie eine Rechnung als “echte” E‑Rechnung auf Basis der EN 16931-Spezifikation erhalten, sind Sie unabhängig von Art und Höhe der Rechnung sowie der Größe des Unternehmens zum Empfang verpflichtet.

Bis wann sind Rechnung in Papierform noch rechtsgültig?

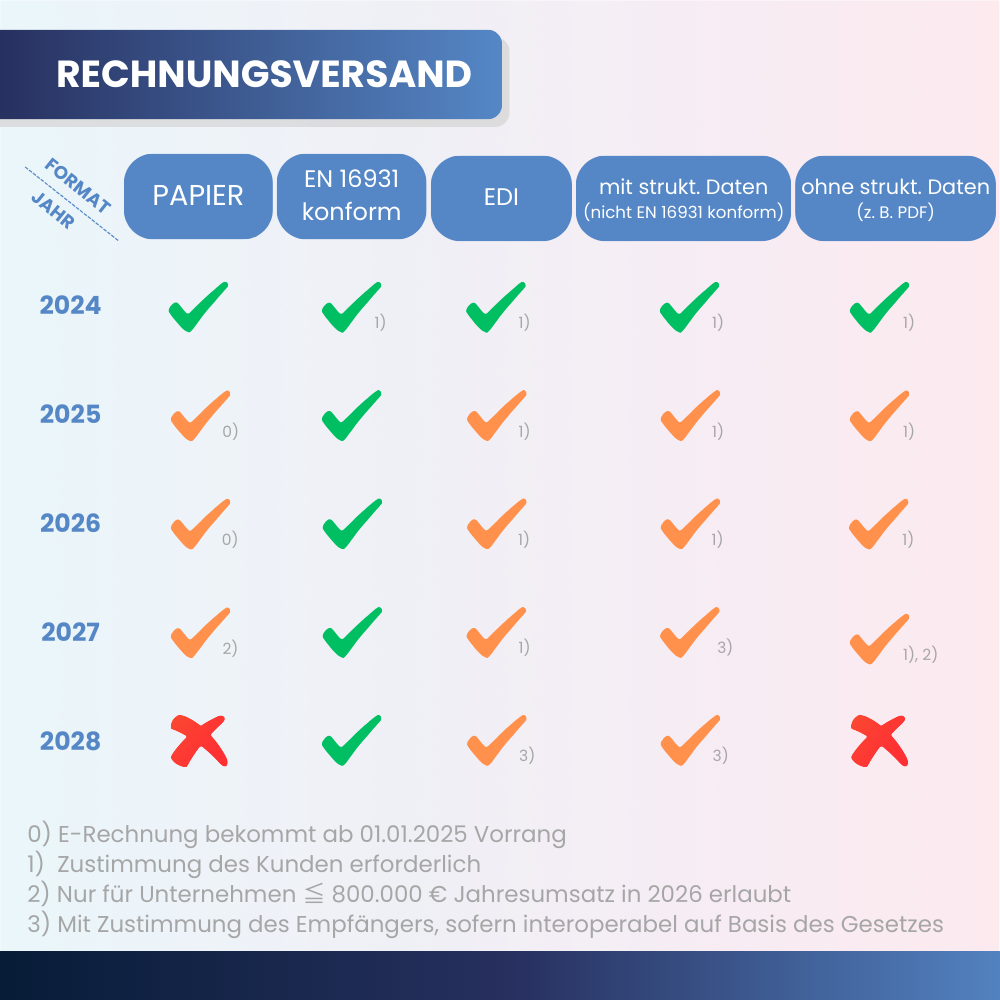

Für Unternehmen mit einem Jahresumsatz ≦ 800.000 € in 2026 ist der Versand von Papierrechnungen noch bis Ende 2027 möglich.

Bis wann sind Rechnung als einfache PDF noch möglich?

Für Unternehmen mit einem Jahresumsatz ≦ 800.000 € in 2026 ist der Versand als einfache PDF-Rechnung noch bis Ende 2027 möglich.

Aber Vorsicht: Dazu benötigen Sie bereits heute die ausdrückliche Zustimmung des Rechnungsempfängers. Das gilt auch nach dem 01.01.2025!

Bis wann können Rechnungen in EDI-Formaten ausgetauscht werden?

Speziell für EDI hat das Gesetz von Anfang an eine Übergangsfrist von 3 Jahren bis zum 31.12.2027 vorgesehen, vorausgesetzt der Rechnungsempfänger hat sein Einverständnis gegeben.

Darüber hinaus sind auch Formate erlaubt, die entsprechend der EN 16931-Spezifikation interoperabel sind. Damit ist gemeint, dass auf Basis der jeweiligen Rechnung über ein Mapping eine EN 16931-konforme Rechnung erzeugt werden kann. Sollten in Zukunft EDI-Rechnungen diese Vorgaben erfüllen, ist eine Nutzung von EDI-Formaten auch über den 31.12.2027 hinaus denkbar.

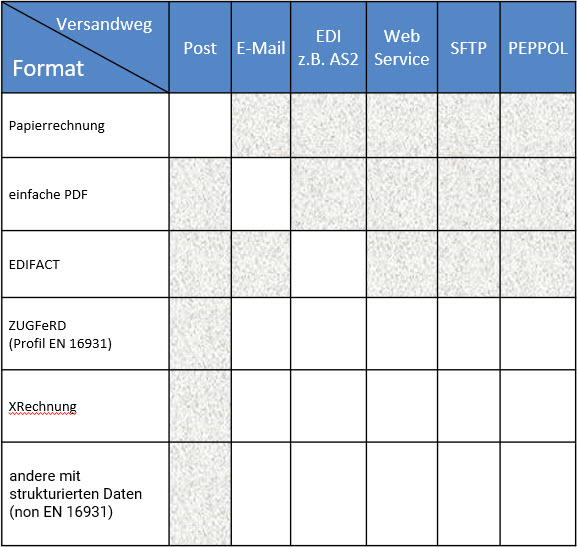

Über welche Versandwege können E‑Rechnungen versendet werden?

In Deutschland sind folgende Übermittlungswege möglich:

- per E‑Mail:

- einfach zu nutzen

- keine direkte Empfangsbestätigung möglich

- Rückmeldung nur asynchron an in die in der E‑Rechnung hinterlegte E‑Mail-Adresse

- per WebService:

- erfordert eine Umsetzung durch IT bzw. spezialisierten Dienstleister

- direkte Rückmeldung zur Empfangsbestätigung bzw. im Fehlerfall

- über das PEPPOL-Netzwerk via PEPPOL-Accesspoint

- im Einzelfall als kundenspezifische Anbindung per SFTP

- Portale (B2G und B2B) bieten teilweise mehrere Übermittlungsalternativen wie z.B.

- E‑Mail

- WebService

- Upload

- Erfassung per Webformular

- PEPPOL

Die Wahl des Übermittlungsweges hängt auch davon ab, welche Empfangspunkte Ihr Kunde bereitstellt.

Wie kann ich prüfen, ob meine Rechnungen alle Pflichtangaben laut §14 UStG enthalten?

Im Grunde lautet die Frage: Wie kann ich prüfen, ob meine Rechnungen alle Pflichtangaben entsprechend der EN 16931-Spezifikation enthält?

- Anwendungsfall:

Sie wollen ausgehend von Ihrem aktuellen Rechnungsversand herausfinden, wie groß das Delta zur “echten” E‑Rechnung tatsächlich ist.Hier empfehlen wir eine repräsentative Rechnung (PDF oder eingescannte Papierrechnung) zu analysieren und einen Abgleich mit der Spezifikation durchzuführen. Auf Basis des Ergebnisses gilt es zu prüfen, ob alle auf der Rechnung befindlichen Daten, auch aus den Systemen wie ERP bzw. FiBu, als strukturierte Daten vorliegen.VORSICHT: Pflichtangaben wie USt-ID sind nicht selten als Bild in Rechnungsdokumente eingebunden. - Anwendungsfall:

Sie wollen herausfinden, ob eine E‑Rechnung der EN 16931-Spezifikation entspricht.Dazu bietet die KoSIT einen Validator, mit dem Sie die strukturierten Daten (bei ZUGFeRD der XML-Anteil der Rechnung) auf EN 16931-Konformität prüfen können. Diese Prüfung kann sowohl beim Empfang einer E‑Rechnung als auch vor dem Versand eingesetzt werden.

Ab wann müssen Sie “echte” E‑Rechnungen versenden?

Für den Rechnungsversand wurden Übergangsfristen vereinbart.

Übergangsfrist 1: bis Ende 2026

(bzw. bis Ende 2027 für Unternehmen mit einem Jahresumsatz in 2026 ≦ 800.000 €)

- für Papier

- für sonstige elektronische Rechnungen, vorausgesetzt der Rechnungsempfänger ist einverstanden

Übergangsfrist 2: bis Ende 2027

- für EDI-Formate, vorausgesetzt der Rechnungsempfänger ist einverstanden

Ohne Übergangsfristen:

- für nicht EN 16931-konforme, aber interoperable Formate, mit dem Einverständnis des Rechnungsempfängers

Etwas ausführlicher haben wir die Übergangsfristen inkl. Übersichtsgrafik auf der Expertise-Seite zur E‑Rechnung B2B aufgeführt.

Was müssen Sie in Bezug auf die Archivierung von E‑Rechnungen beachten?

VORSICHT: Das Ausdrucken eines Sichtdokumentes der E‑Rechnung zum Zweck der papierhaften Archivierung ist nicht erlaubt.

Wie können rechnungsbegründende Beilagen an eine E‑Rechnung gehängt werden?

Variante 1: Eingebettet in XML, base64 kodiert

Hierbei wird eine PDF-Datei mit ihren binären Daten in eine ASCII-Zeichenfolge umgewandelt und in die XML-Datei der E‑Rechnung eingefügt.

Variante 2: URL-Referenz in XML

In diesem Fall wird der Anhang auf einem per URL erreichbaren Server hinterlegt und der Link zum Anhang in die XML-Datei der E‑Rechnung aufgenommen.

Variante 3: zusätzliche Datei(en) in PDF/A‑3 (ZUGFeRD spezifisch)

Das bedeutet, dass das PDF/A‑3 zusätzlich zu den strukturierten Daten als XML und dem Sichtdokument die Dateien der Anhänge enthält. Im XML reicht in diesem Fall die Referenzierung der Anhänge über den reinen Dateinamen.

Alternativ lassen sich auch zusätzliche Informationen, die der Rechnungsempfänger über die Pflichtangaben hinaus fordert, in die sogenannten optionalen Felder einer EN 16931-konformen Rechnung eintragen.

Die E‑Rechnung bekommt ab 01.01.2025 Vorrang. Was ändert sich da eigentlich?

Das hatte zur Folge, dass für den Versand von elektronischen Rechnungsformaten die Zustimmung des Rechnungsempfänger eingeholt werden musste. Im Umkehrschluss heißt es, dass Sie für den Versand von E‑Rechnungen auf Basis der EN 16931 ab 01.01.2025 keine Zustimmung des Empfängers mehr benötigen.

Wo ist das verabschiedete Wachstumschancengesetz eigentlich einsehbar?

Am 27.03.2024 wurde das finalisierte Wachstumschancengesetz im Bundesgesetzblatt veröffentlicht. Sie gelangen über folgenden Link go.sybycegedim.de/gesetz-erechnung direkt zum Gesetzestext.

Die relevanten Informationen zur Einführung der elektronischen Rechnung in Deutschland sind in Artikel 23 und 24 des Wachstumschancengesetz zu finden.

Wann wird die E‑Rechnung in Deutschland zur Pflicht?

Auch im Hinblick auf die Belastbarkeit kleiner und mittelständischer Betriebe (KMU) wurde ein zweistufiges Modell angestrebt. Dem hat die EU im Juli 2023 zugestimmt.

Im Gegensatz zu anderen Ländern, wie z.B. Frankreich, wird in Deutschland erst nur die E‑Rechnung B2B eingeführt. Zeitversetzt ist der Start eines einheitlichen elektronischen Steuermeldesystem geplant. Nach aktuellem Stand ist das für das Jahr 2028 vorgesehen.

Es gibt mehr Zeit für die Umstellung auf die E‑Rechnung

- von Papier- und PDF-Rechnungen

- für Unternehmen mit einem Jahresumsatz kleiner 800.000 € im Jahr 2026

sowie Lösungsalternativen

- für “sonstige” elektronischen Rechnungen – abseits der EU-Norm 16931.

Umso wichtiger ist hier die richtige Einschätzung des Handlungsbedarfs für Unternehmen.

Das Gesetz wurde schließlich am 22. März 2024 vom Bundesrat verabschiedet und tritt am 01.01.2025 in Kraft.

Warum brauchen wir eine E‑Rechnungspflicht zwischen Unternehmen (B2B) in Europa?

Die zugrundeliegende EU-Initiative ViDA (VAT in the Digital Age) legt den Fokus auf die Bekämpfung des Umsatzsteuerbetrugs in Europa.

Als konkrete Maßnahme dient die Einführung eines einheitlichen elektronischen Umsatzsteuer-Meldesystems ab dem Jahr 2028. Es zielt darauf ab, das Umsatzsteuersystem EU-weit für Unternehmen gerechter, moderner und effizienter zu gestalten. – Zugunsten einer besseren Wettbewerbsfähigkeit aller EU-Mitgliedstaaten.

Dies ist ohne eine vorgelagerte Digitalisierung der erforderlichen Rechnungsdaten technisch nicht umsetzbar.

Die E‑Rechnung ist der 2. Schritt auf dem Weg zum einheitlichen elektronischen Steuermeldesystem

Schritt 2: Hier geht es um die Einführung der verpflichtenden E‑Rechnung (B2B) in Deutschland zwischen Unternehmen. Die relevanten Änderungen des §14 Umsatzsteuergesetz werden am 01.01.2025 inkrafttreten.

Schritt 3: Geplant ist die Einführung eines einheitlichen elektronischen Steuermeldesystems. Voraussichtlich startet die Pflicht ab dem Jahr 2028.

Wie können Sie den Handlungsbedarf richtig ermitteln?

1. Handlungsbedarf auf der Zeitachse

Der Blick auf die geltenden Übergangsfristen bietet eine erste Orientierung zur Einschätzung des Handlungsbedarfs auf der Zeitachse.

Beachten Sie dabei, dass es für den Empfang elektronischer Rechnungen keine Übergangsfrist gibt. Sie müssen daher ab Inkrafttreten der Artikel 23 und 24 aus dem Wachstumschancengesetz EN 16931-konforme Rechnungen annehmen.

Dabei bietet unser Entscheidungsbaum durch die Formate und Übergangsfristen eine zusätzliche Unterstützung. Dieses hilfreiche Tool finden Sie in unserer Checkliste “In 5 Schritten zur E‑Rechnung auf Basis der EN 16931”.

2. Inhaltlicher Handlungsbedarf

Es gibt leider keinen »goldenen Weg«, der zu jedem Unternehmen passt.

Je nach Umfang der zu verarbeitenden Belege, der Struktur Ihrer Geschäftsbeziehungen, dem bestehenden Digitalisierungsgrad und vorhandenen Systemen, personellen Voraussetzungen und langfristigen Unternehmenszielen, gibt es zahlreiche Möglichkeiten.

Welche Formate und Übertragungswege müssen Sie berücksichtigen?

Einen ersten Überblick erhalten Sie durch die Untersuchung des Status Quo, jeweils …

- für den Rechnungseingang und

- für den Rechnungsversand.

Halten Sie z. B. in einer Tabelle fest, wie viele Rechnungen Sie je Format und Übertragungskanal erhalten bzw. versenden.

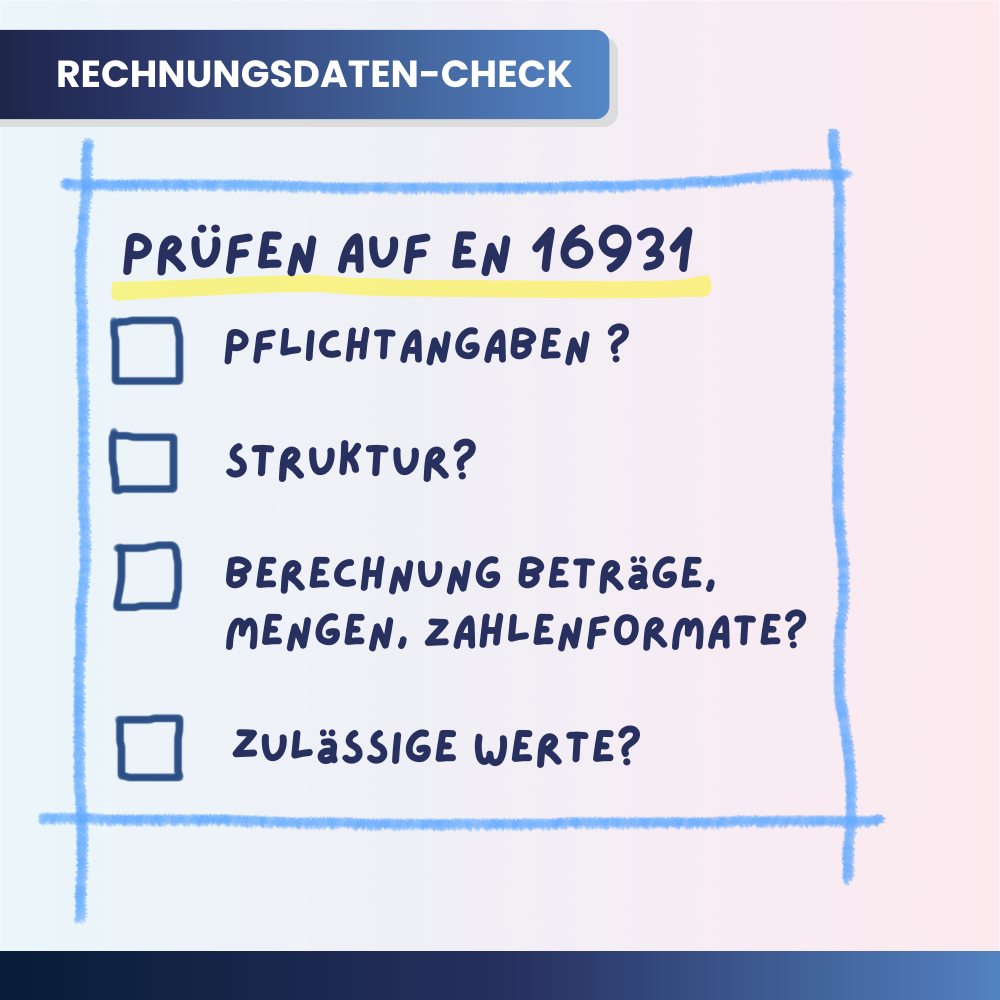

Was fehlt Ihren aktuellen Rechnungen für die Umstellung auf ein EN 16931-konformes Format?

Stellen Sie Ihre Rechnungen auf den Prüfstand

Die Anforderungen der EN 16931 sind wesentlich komplexer als die Vorgaben laut bisherigem §14 UStG.

Prüfen Sie dazu die heute in Ihren Systemen verfügbaren Rechnungsdaten auf folgende Punkte:

- Sind alle Pflichtangaben der EN 16931 in Ihren Systemen verfügbar?

- Können die benötigten Daten in der vorgegebenen Struktur ausgegeben werden?

- Werden dabei Beträge, Mengen und Zahlenformate so berechnet, wie in der Norm spezifiziert?

- Enthalten Ihre Daten nur zulässige Werte?

Damit Sie nicht aufgrund der typischen Interpretationsfehler am Schluss ins Straucheln geraten, empfehlen wir frühzeitig das Gespräch mit einem Experten zu suchen – intern oder über einen Dienstleister für den Austausch von Rechnungen und anderen Belegen.

Eine umfangreiche Hilfestellung bieten dabei:

- unsere Expertenecke mit kompakter Expertise zur E‑Rechnung B2B,

- unsere Checkliste für den Umstieg auf die E‑Rechnung und

- unser nächstes LIVE Webinar mit Frage & Antwort-Session.

Guter Rat … muss manchmal gar nichts kosten

Sie wünschen sich den passenden Einstieg zum Umstieg auf die E‑Rechnung?

Oder Sie haben bereits konkrete Fragen?

Dann ist unser kostenloses LIVE Zoom Webinar

Die 5 Schritte zur E‑Rechnung auf Basis der EN 16931

genau das Richtige für Sie.

In 60 Minuten + FAQ erfahren Sie alles Wissenswerte, und zwar tagesaktuell. Anschließend beantworten Tim Roßky, Geschäftsführer Cegedim e‑Business, und sein Team alle eingehenden Fragen.

Sie möchten wissen,

wie Sie den Umstieg auf die E‑Rechnung sicher meistern?

➥ Kostenlosen Praxis-Leitfaden herunterladen

- Erfahrung aus 17 Jahren E‑Rechnung

- topaktuelle Informationen rund um das Wachstumschancengesetz

haben wir zu einer praxistauglichen Checkliste aufbereitet.

➥ Planungssicherheit erlangen, handlungsfähig werden

Schritt 2: Status Quo analysieren

Schritt 3: In Systemlandschaft einordnen

Schritt 4: Rechnungsinhalte prüfen

Schritt 5: Kommunikationsstrategie definieren

Bitte tragen Sie sich hier ein, sodass wir den Link zum Download an Sie senden können:

Noch mehr rund um E‑Rechnung, Clearance & Co.:

XRechnung kann keiner lesen?

Digitale ExpertiseE‑Rechnung

E‑Rechnungen mit reinen strukturierten Daten sind nicht lesbar. ZUGFeRD oder Viewers können helfen. Wir erklären wie.

BMW bietet seinen Lieferanten Plattform für den Austausch von E‑Rechnungen

Digitale ExpertiseE‑Rechnung

Hier erfahren Sie, wie Sie direkt aus Ihrem ERP-System Rechnungen einfach, schnell und unkompliziert an die eINVOICING Plattform von BMW senden.

Gelten für die E‑Rechnung ab 01.01.2025 bei Empfang und Versand die gleichen Fristen?

Digitale ExpertiseE‑Rechnung

Ein wichtiger Aspekt, um den Handlungsbedarf für den Umstieg auf die E‑Rechnung richtig einzuschätzen.