Clearance und Tax-Reporting Digitale CTC- und Meldesysteme zur Umsatzsteuer in Deutschland und der EU

Die E‑Rechnung wird überall in der Europäischen Union zunehmend zur Pflicht für den Rechnungsaustausch im B2G- und B2B-Bereich. Was das bedeutet, welche Systeme und Modelle dabei zum Einsatz kommen und wie es um die deutsche Version eines digitalen Meldesystems steht, erfahren Sie hier.

Clearance-Systeme im Überblick Gut vorbereitet auf alles, was kommt: Anforderungen an den Rechnungsaustausch für B2B und B2C

Nach Einführung der E‑Rechnung (in Deutschland teilweise verpflichtend) für Lieferanten der öffentlichen Hand (B2G), ist jetzt der nächste Schritt die Einführung der verpflichtenden E‑Rechnung zwischen Unternehmen in Deutschland (B2B). Der dafür notwendigen Gesetzesänderung hat als Teil des Wachstumschancengesetz der Bundesrat am 22.03.2024 final zugestimmt. Auf dieser Basis haben die Unternehmen jetzt eine bessere Planungssicherheit. Darauf aufbauend ist als dritter Schritt die Einführung eines elektronischen Steuermeldesystems für Rechnungen geplant. So der konkrete Plan der aktuellen Bundesregierung (siehe Koalitionsvertrag, S. 132).

In diesem Zusammenhang fallen immer häufiger Begriffe wie Clearance, CTC oder Tax Reporting. Aber was steckt eigentlich dahinter? Welches gemeinsame Ziel verfolgen Clearance- / CTC- / Tax-Reporting-Systeme? Wie weit sind die Europäische Union, die einzelnen Mitgliedstaaten und gerade Deutschland?

Lassen Sie uns etwas Licht ins Dunkel bringen.

Welche Vorgaben zur elektronische Rechnungsstellung für B2B / B2C gibt es auf EU-Ebene?

Das Europäische Parlament hat zuletzt am 10. März 2022 eine Empfehlung an die Europäische Kommission abgegeben, einen gemeinsamen Standard für die Rechnungsstellung auf europäischer Ebene einzuführen. Zudem soll nach Möglichkeit schrittweise die verpflichtende elektronische Rechnungsstellung überall in der Union realisiert werden. Die Umsetzung darf dabei nach willen der Parlamentarier aber keinesfalls einen finanziellen Nachteil für die betroffenen Unternehmen bedeuten – vor allem nicht für kleine und mittelständische Unternehmen (KMU).

Konkrete gesetzliche Vorgaben oder entsprechende EU-Verordnungen liegen bisher jedoch noch nicht vor. Wenig verwunderlich, dass sich die Stimmen mehren, die den vorgegebenen Zeitplan für extrem ambitioniert – oder schier unrealistisch – halten.

News Ticker:

E‑Rechnung B2B & Steuermeldesystem in DE

NEXT LIVE UPDATE im Webinar: “In 5 Schritten zur E‑Rechnung”

DE – 22.03.2024: Der Bundesrat hat die Einführung der E‑Rechnungs-Pflicht im B2B-Bereich im Rahmen des Wachstumschancengesetzes (WCG) beschlossen.

Ab dem 1. Januar 2025 müssen alle steuerpflichtigen Unternehmen in Deutschland elektronische Rechnungen nach EU-Norm EN 16931 empfangen – später sogar versenden – können. Erfahren Sie jetzt alles rund um die kommende E‑Rechnungspflicht. Wir haben alle relevante Übergangsfristen, Ausnahmen und Anforderungen leicht verständlich in unserem aktuellen Beitrag Gesetz zur E‑Rechnungspflicht in Deutschland final verabschiedet für Sie zusammengefasst.

DE – 21.02.2024: Vermittlungsausschuss beschließt Kompromiss mit den Stimmen der Regierung. Die Beschlussvorlage wurde direkt am 23.02. vom Bundestag verabschiedet. Die Artikel 23 und 24 mit den Änderungen des UStG wurden inhaltlich nicht verändert.

DE – 24.11.2023: Bundesrat verweist das Wachstumschancengesetz in den Vermittlungsausschuss.

DE – 17.11.2023: Auf Basis der Beschlussempfehlung des Finanzausschusses vom 15.11. wurde das Wachstumschancengesetz vom Bundestag verabschiedet.

Wir halten Sie zu den Entwicklungen zur E‑Rechnung und dem Steuermeldesystem hier auf dem Laufenden. Bei Rückfragen kontaktieren Sie uns gerne direkt.

Trotzdem: Die Verpflichtung zur E‑Rechnung und die Einführung eines elektronischen Meldesystems überall in der EU scheint nur noch eine Frage der Zeit zu sein.

Wann kommt die E‑Rechnungspflicht für B2B / B2C-Geschäfte?

Die Vorteile einer, zumindest auf Landesebene einheitlichen Lösung liegen auf der Hand. Es geht dabei schlicht und einfach um die Vermeidung von Steuerbetrug und Steuerhinterziehung. Das liegt im Interesse eines jeden Landes.

Weitere Aspekte, die bei der Wahl eines passenden einheitlichen Meldesystems eine Rolle spielen:

- Förderung der Digitalisierung

- Verbesserte Absicherung gegen Hackerangriffe: welche Technologie?

- Datenschutz: welche Daten aus den Rechnungen darf / soll / muss die Steuerbehörde übermittelt bekommen?

- Berücksichtigung von Anforderungen aus den unterschiedlichen Branchen

- Leichte Umsetzbarkeit auch für KMUs und Kleinstunternehmen

Losgelöst davon gilt gerade für Deutschland: Es bedarf einer bundesweit einheitlichen Lösung, im Gegensatz zum bisherigen Flickenteppich im B2G-Umfeld. Dabei müssen frühzeitig alle Beteiligten (=alle Bundesländer, Vertreter aus Politik, Wirtschaft etc.) mit an den Tisch geholt werden. Das wurde auch bei den Diskussionen auf dem E‑Rechnungs-Gipfel in 2022 sowie 2023 sehr deutlich.

Eine EU-weit einheitliche Lösung bleibt – wie auch schon bei der Rechnungsstellung an die öffentliche Hand – trotz allem leider erneut unwahrscheinlich. Zu groß ist bereits jetzt die Vielfalt der verschiedenen Wege, Modelle und Systeme. Denn Länder wie Italien, Polen und Frankreich haben bereits entsprechende Clearance‑, CTC- oder Tax Reporting-Systeme eingeführt. Oder sind zumindest gerade dabei. Diese basieren aber keineswegs auf einem einheitlichen Modell.

Übrigens: Ob und wie auch der (mit Ausnahme von Italien) bisher meist ausgesparte B2C-Bereich – also die Rechnungen an Endkunden – bei der Ausgestaltung eines deutschen Meldesystems Berücksichtigung finden wird, ist noch völlig offen. Inzwischen ist klar, dass man sich zunächst auch hierzulande auf die Umsetzung im B2B-Bereich konzentriert.

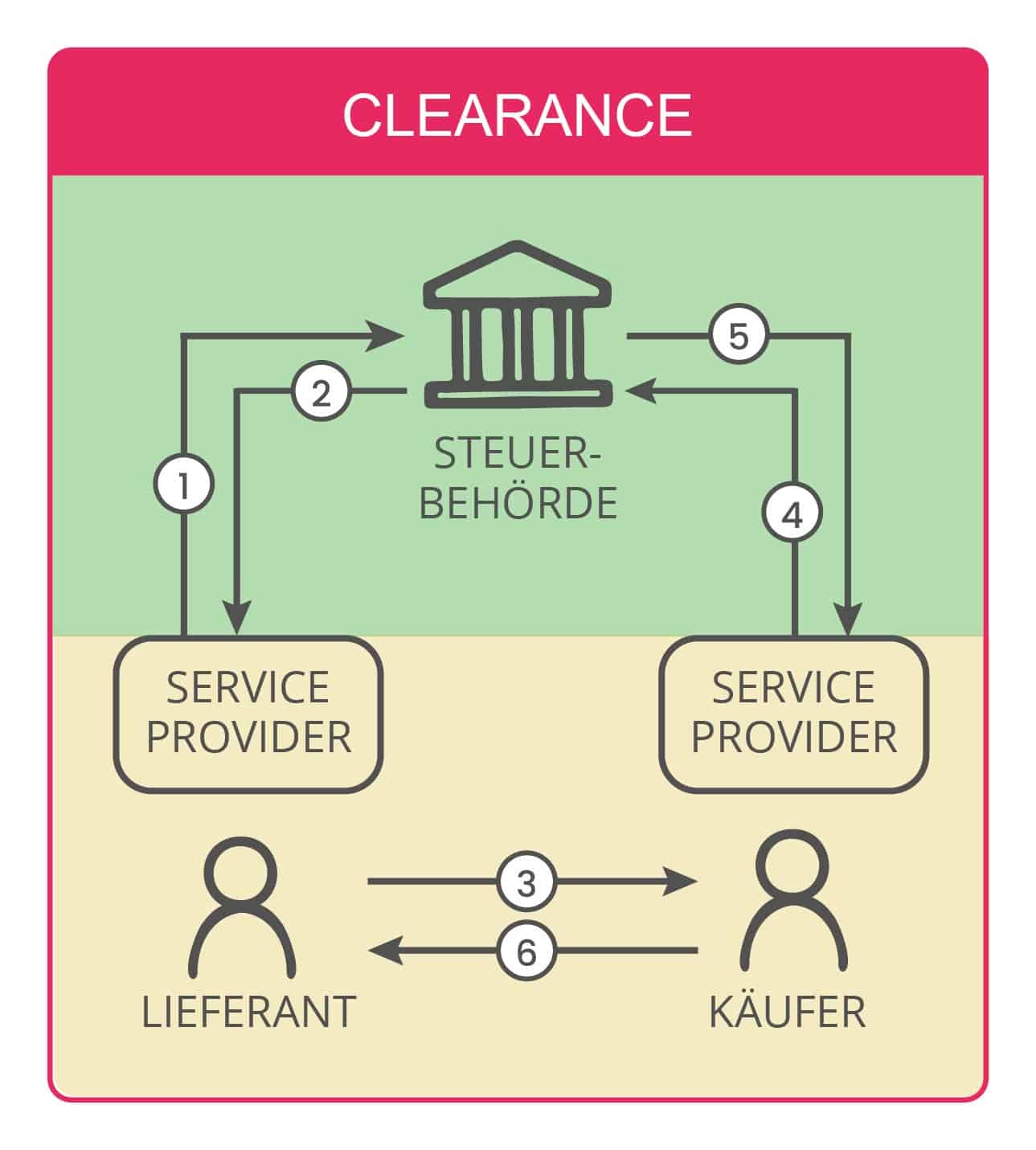

Wie funktioniert das Clearance-Modell für Rechnungen?

Grundsätzlich ist unter einem Clearance-Modell ein spezielles Routing-System zu verstehen, bei dem die Rechnung eines Lieferanten (oder zumindest die Rechnungsdaten) zunächst an die Finanzverwaltung gesendet und nach erfolgter Freigabe an den Auftraggeber weitergeleitet wird. Um ein solches System wirklich effizient zu machen, sollten die Rechnungen hierbei über die gesamte Strecke so medienbruchfrei wie möglich übermittelt werden. Eine Anforderung, die erst mit der Einführung der elektronischen Rechnung auf Basis strukturierter Daten möglich – und wirtschaftlich sinnvoll – geworden ist.

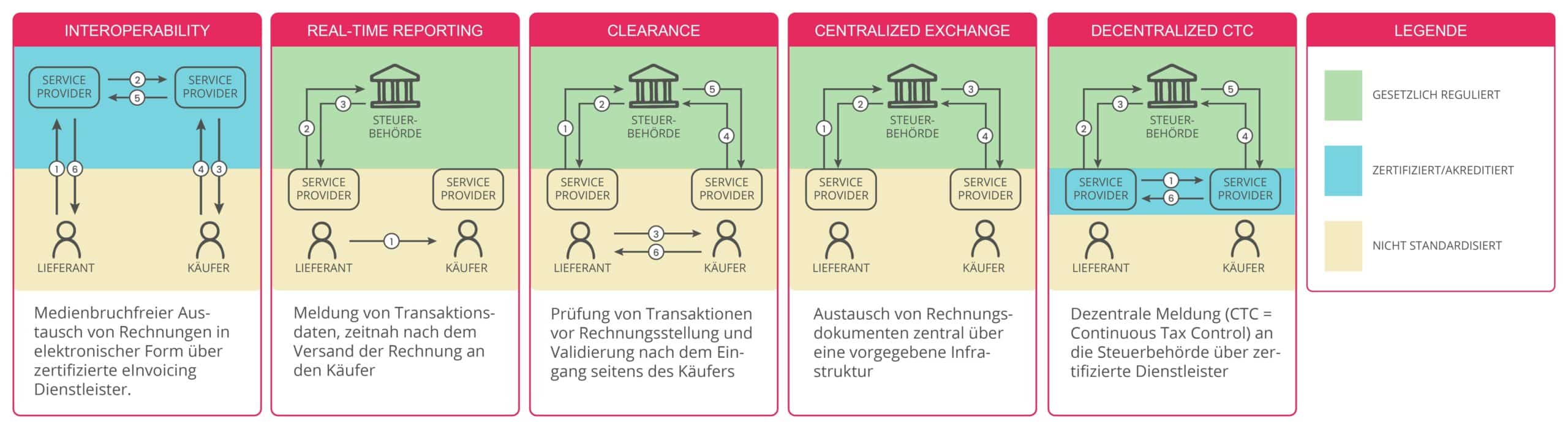

Insgesamt werden derzeit in Deutschland und Europa bis zu 5 verschiedene Ausprägungen eines Clearance-Modells diskutiert:

- Interoperability = der medienbruchfreie Austausch von Rechnungen in elektronischer Form über zertifizierte eInvoicing-Dienstleister

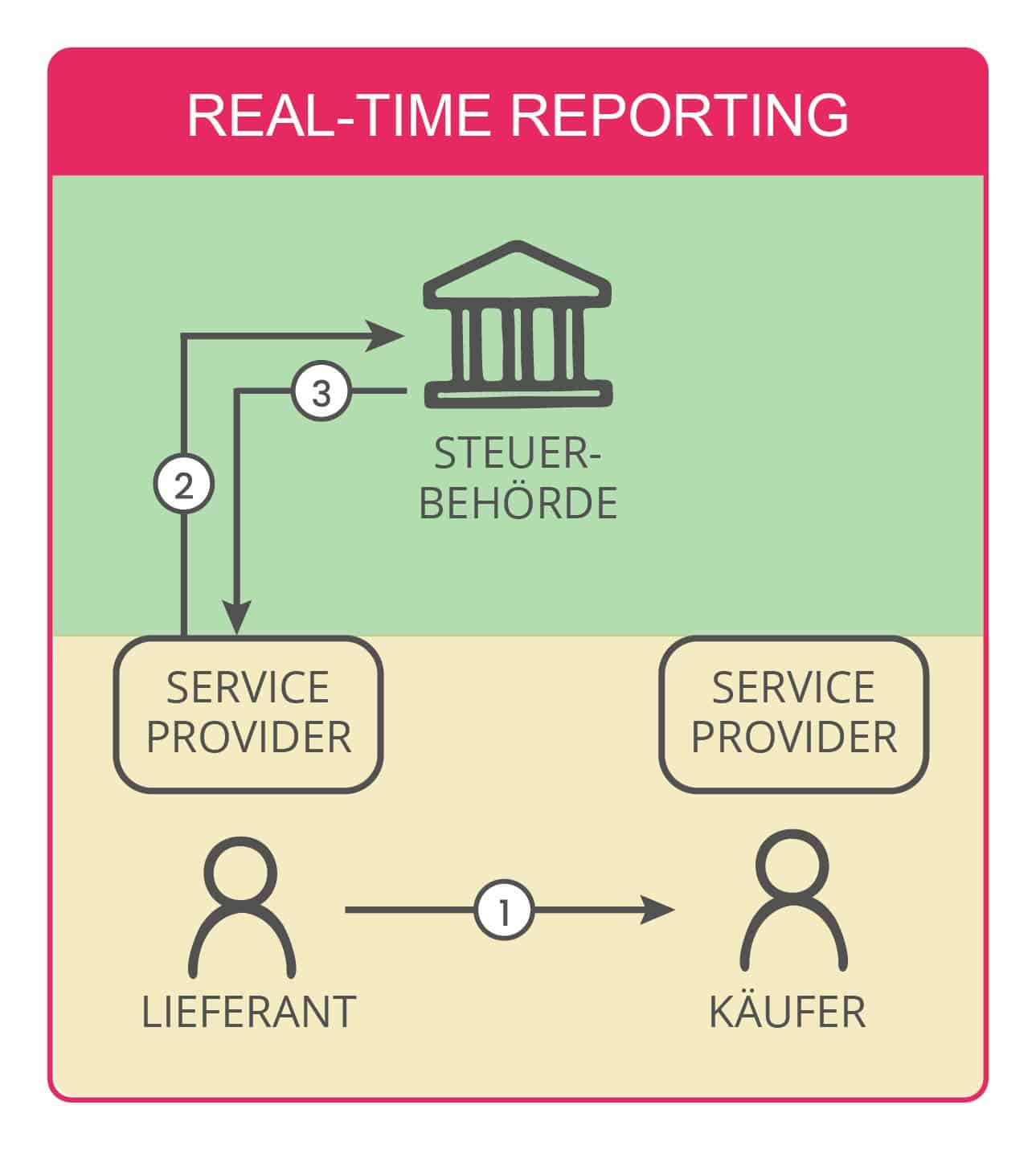

- Real-Time Reporting = lediglich die Meldung von Transaktionsdaten, zeitnah nach dem Versand der Rechnung an den Käufer

- Clearance (einfach) = die Prüfung von Transaktionen vor Rechnungsstellung und Validierung nach dem Eingang durch den Käufer

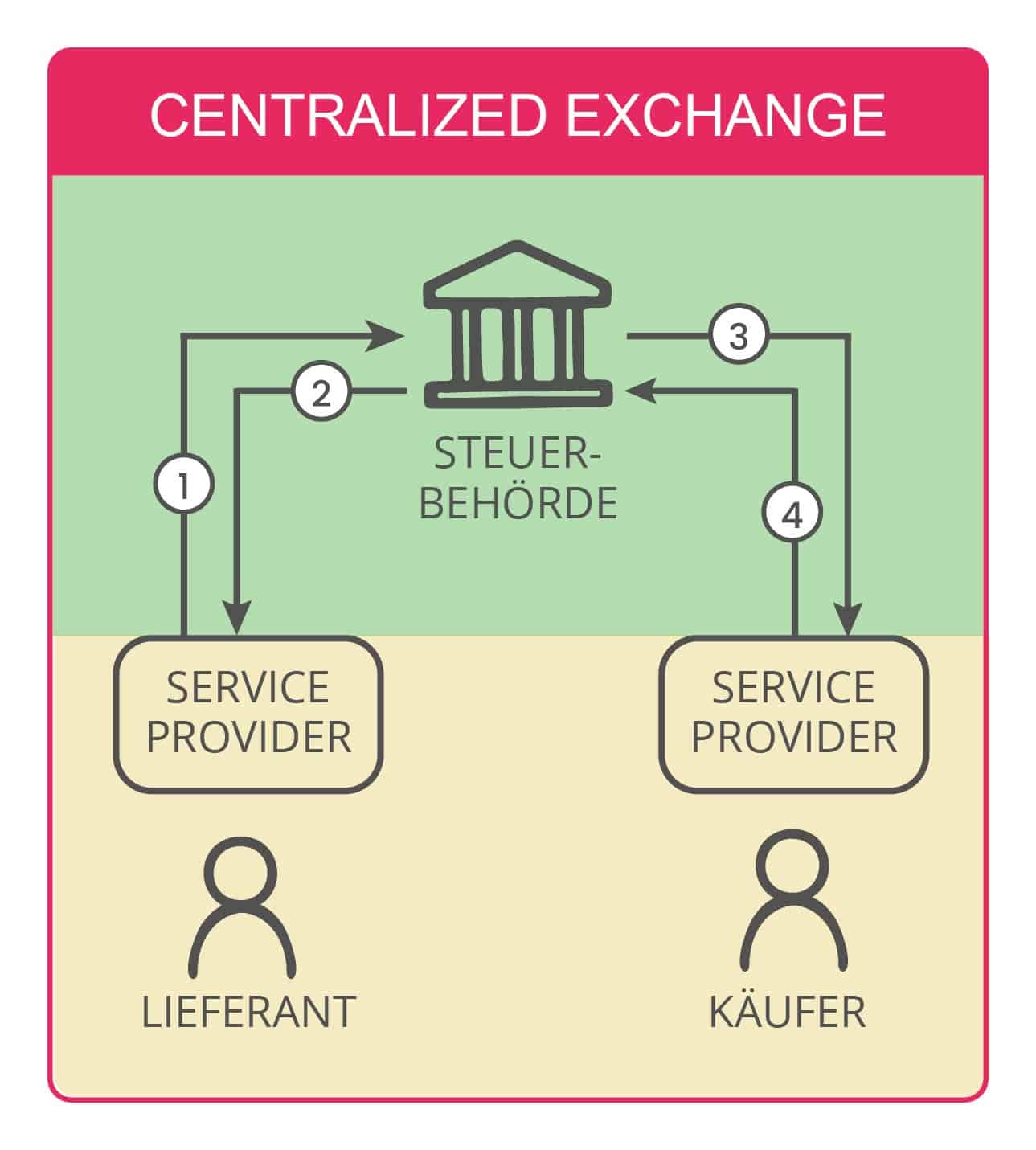

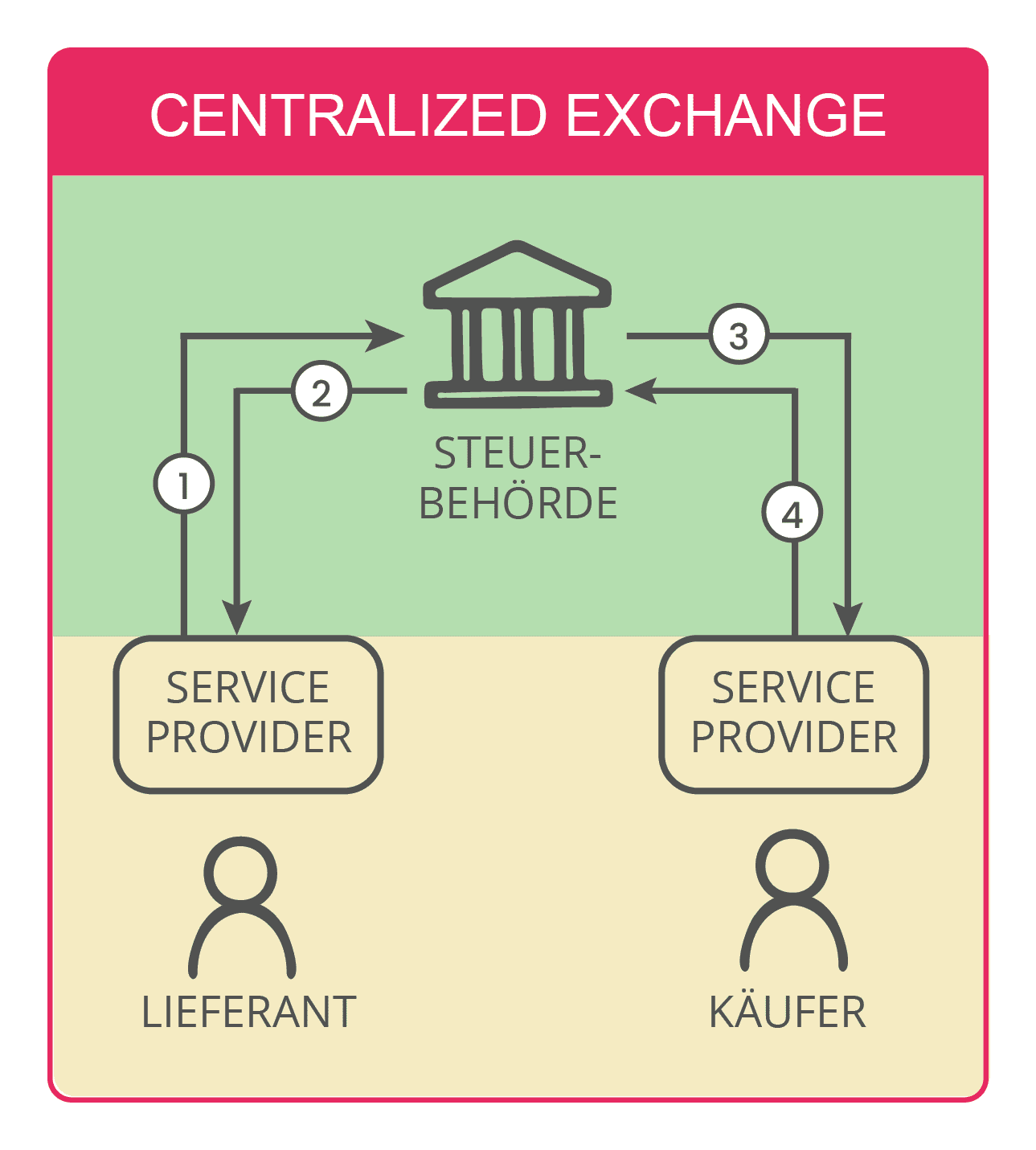

- Centralized Exchange = der zentralisierte Austausch von Rechnungsdokumenten über eine (für alle Beteiligten) vorgegebene Infrastruktur

- Decentralized CTC = die dezentrale Meldung (CTC = Continuous Transaction Control) an die Steuerbehörde, welche über ein gesetzlich vorgegebenes Verfahren für den Austausch von Transaktionsdokumenten wie Rechnungen etc. erfolgt, aber nicht über eine zentrale Plattform erfolgen muss

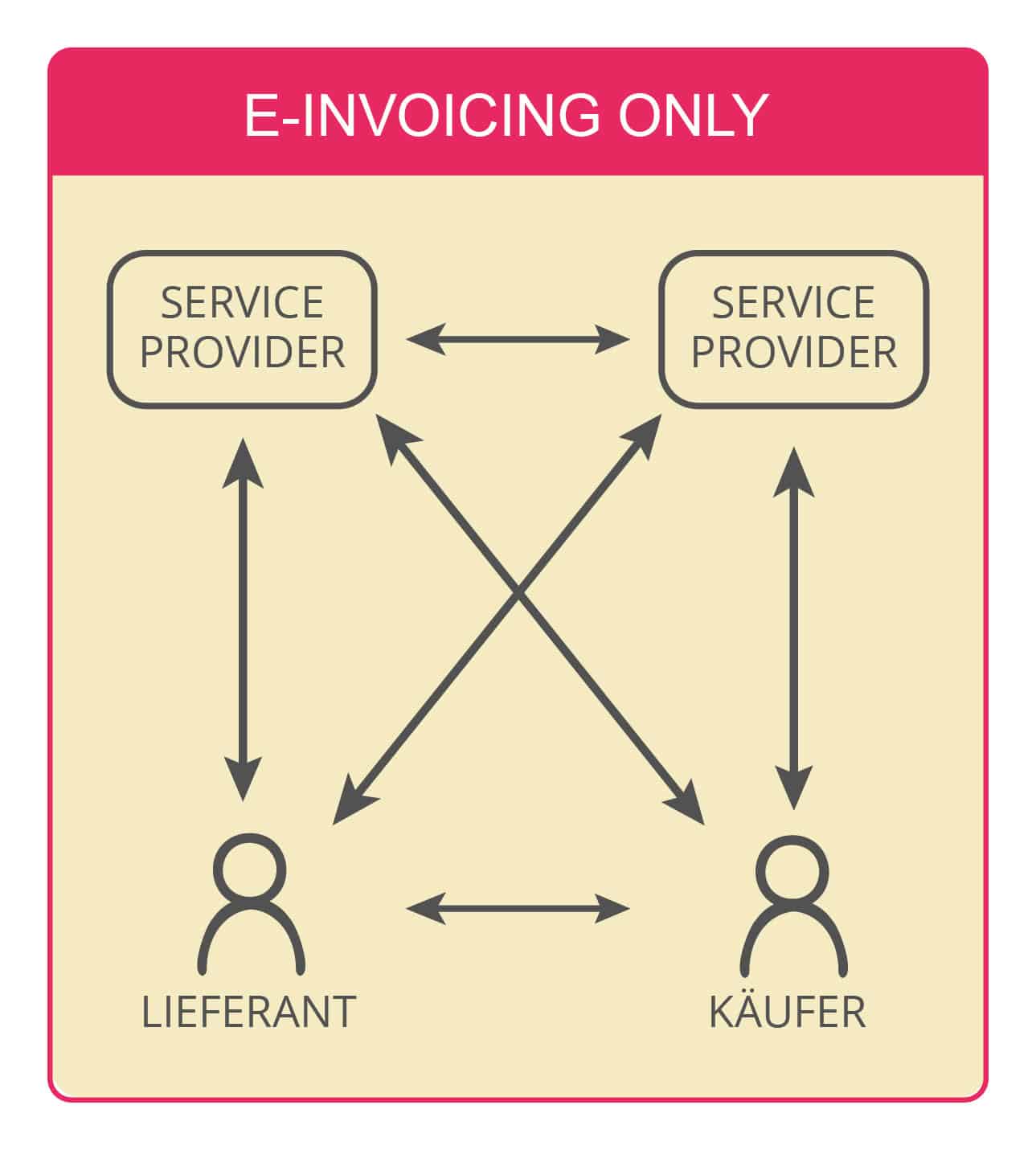

Übrigens: Die Variante «Interoperability» ist nur unter bestimmten Bedingungen wirklich ein Clearance-Modell. Denn bei dieser Variante liegt das sogenannte 4‑Corner-Modell vor, bei dem die Steuerbehörde nicht einbezogen ist. Denn der Austausch transaktionaler Belege erfolgt zwar elektronisch über einen eInvoice-Dienstleister (=Service Provider). Jedoch bilden der Lieferant mit seinem Service Provider 2 Ecken auf der einen Seite, der empfangende Dienstleister und der Käufer die 2 anderen Ecken.

Eine wichtige Frage ist bei diesem Modell zudem, ob die «Service Provider» eine entsprechende Zertifizierung benötigen. Das ist etwa der Fall in Belgien, Finnland und Australien.

Clearance-Modelle im Einsatz

Tatsächlich finden sich die verschiedenen Systeme und Modelle heute bereits in unzähligen Sub-Varianten überall auf der Welt, Tendenz deutlich steigend.

Viele mittel- und südamerikanischen Staaten wie Chile oder Mexiko gelten dabei als wahre Vorreiter der ersten Stunde, setzten aufgrund des zur Entstehungszeit noch nicht ausreichenden technischen Fortschritts jedoch auf nur nachgelagerte Clearance-Systeme. Länder wie Belgien oder Australien nutzen das bereits erwähnte Modell der Interoperabilität. Ungarn und Südkorea wiederum vertrauen auf ein System zum (lediglichen) Tax Reporting in Echtzeit, während die Türkei oder Italien umfassende Exchange-Systeme mit zentraler Austauschplattform eingerichtet haben.

Ein dezentrales CTC-Modell wird aktuell in Deutschland besonders intensiv diskutiert.

E‑Rechnungs-Pflicht in der EU: Das ist der aktuelle Stand

- Heute schon Pflicht: Italien, Ungarn, Finnland

- Pflicht seit 2022: schrittweise Umsetzung in Rumänien

- Pflicht seit 2023: Polen, Slowakei, Slowenien

- Pflicht startet voraussichtlich ab 2026: Frankreich

- Pflicht gerade im Gesetzgebungsverfahren: Spanien, Belgien, Österreich, Deutschland

- Erste Bestrebungen: Schweden, Irland, Bulgarien

In Deutschland hat die Umsetzung der E‑Rechnung an die öffentliche Hand bekanntlich zu einem Flickenteppich aus 16 + 1 individuellen Gesetzen, Verordnungen und Portallösungen geführt, der sich nur schwerlich durchblicken lässt.

Kein Wunder, dass es auch hinsichtlich der Einordnung der länderspezifischen Lösungen als Clearance, CTC oder Tax Reporting nicht so einfach ist, den Überblick zu behalten. Denn (zumindest) theoretisch handelt es sich auch hier um Versionen der beschriebenen 5 Haupt-Clearance-Modelle. In der Praxis ist aber die Zuordnung der länderspezifischen Umsetzungen zu einem spezifischen Modell nicht immer ganz eindeutig möglich.

Europäische Clearance-Systeme unter der Lupe

Wie bereits angedeutet, hat sich auch in Europa noch kein einheitlicher Modellansatz durchgesetzt. Wir betrachten daher nach und nach den Stand zu E‑Rechnung und Steuermeldesystem der einzelnen europäischen Länder.

FINNLAND – FRANKREICH – ITALIEN – POLEN – PORTUGAL – RUMÄNIEN – SPANIEN – UNGARN

Ausführliche Einzelanalysen und Betrachtungen veröffentlichen wir zudem immer wieder in unseren Experten-Beiträgen zum Thema Clearance und Tax Reporting, siehe weiter unten im Bereich Expertise zu CTC & Co.

Finnland ist schon lange Vorreiter bei der E‑Rechnung

Finnland startete mit der E‑Rechnung bereits in den 1990er-Jahren. Schon seit 2010 gilt zudem auch eine E‑Rechnungs-Pflicht im B2G-Umfeld. Zusätzlich können Unternehmen seit April 2020 von ihren Lieferanten eine E‑Rechnung zwingend verlangen.

2021 wurde das europäische Rechnungsformat, basierend auf der EU-Norm EN-16931, verpflichtend eingeführt. Seitdem müssen E‑Rechnungen vor ihrem Versand an die Empfänger validiert und die elektronischen Dokumente in den nationalen Formaten TEAPPSXML oder Finvoice ausgestellt werden.

Trotzdem scheint die Entwicklung eines einheitlichen Meldesystems in dem skandinavischen Land (noch) nicht ganz oben auf der politischen Agenda zu stehen. Eine zentrale Rechnungseingangsplattform gibt es in Finnland bisher nicht.

Zusätzlich ist die Nutzung des PEPPOL-Netzwerks für den Austausch elektronischer Dokumente mit der öffentlichen Hand auf dem Vormarsch. Das gilt für den Dokumentenaustausch in der Auftragsabwicklung wie Kataloge, Bestellungen und Auftragsbestätigungen. Ab April 2024 müssen in Finnland im B2G-Umfeld Bestellungen und Auftragsbestätigungen über das PEPPOL-Netzwerk laufen.

E‑Rechnungspflicht in Frankreich ab 2026

In Frankreich bereiten sich die Unternehmen auf die gesetzlich vorgeschriebene E‑Rechnungs-Pflicht zwischen Unternehmen (B2B) als auch zu Endkunden (B2C) vor.

Die tatsächliche Verpflichtung greift nach einer ersten Testphase (diese beginnt im Juli 2025) je nach Unternehmensgröße ab September 2026. Die Pflicht zur Annahme elektronischer Rechnung in Frankreich startet zeitgleich. Die KMUs in Frankreich werden ab September 2027 zum Versand von E‑Rechnungen verpflichtet. Das Datum der zwei Phasen zur Einführung der E‑Rechnungspflicht kann durch die Regierung maximal um drei Monate verschoben werden.

Frankreich setzt bei seinem Modell auf die Übermittlung der Rechnungsdaten über zertifizierte Dienstleister an die Steuerbehörde. Dort werden die Rechnungsdaten auf einer zentralen Plattform gespeichert. Der Belegaustausch zwischen Lieferant und Käufer kann unabhängig davon mit oder ohne Dienstleister erfolgen.

So sieht das zentrale Clearance-Modell von Italien aus

Italien hat bereits seit 2019 die Rechnungsstellung über ein Clearance-Modell eingeführt. Alle Rechnungssteller versenden Rechnungen über das Sistema di Interscambio (SdI).

Vor Einführung des Systems wurde klar, dass beim Thema Datenschutz noch dringend Nacharbeit erforderlich werden würde. Die Anpassung der entsprechenden Gesetze erfolgte Ende 2019. So wurden Regelungen und Befugnisse festgelegt, um trotz Übermittlung der kompletten Rechnung die nötige Vertraulichkeit der Daten sicherzustellen.

Die Umsetzung entspricht in Italien dem Clearance-Modell «Centralized Exchange». Es gibt hier theoretisch keinen direkten Belegaustausch zwischen den Unternehmen. In der Praxis stellt dieser Umstand jedoch noch immer eine große Herausforderung dar.

In unserem Beitrag “Italien fordert elektronische Rechnung zentral über die SdI” finden Sie weiterführende Informationen zur Umsetzung des Clearance-Modells in Italien.

SAF‑T/Postaudit-Verfahren in Polen

Seit 2016 besteht in Polen für erste Großunternehmen die Meldepflicht über eine SAF‑T Datei. Seit Oktober 2020 müssen alle ihre Meldung im Format JPK_V7M/K durchführen, das SAF‑T Format in Polen. SAF‑T = Standard Audit File for Tax , bzw. auf polnisch Jednolity Plik Kontrolny (JPK).

Die Meldung wird je nach Häufigkeit der Mehrwertsteuererklärung monatlich oder vierteljährlich gefordert. Die weiteren sechs JPK-Formate können im Rahmen einer Betriebsprüfung zusätzlich gefordert werden.

Bisher ist die E‑Rechnung in Polen freiwillig. Eine Annahmepflicht besteht für die öffentliche Hand. Dabei müssen B2G-Rechnungen über die nationale Plattform PeF eingereicht werden.

Seit Januar 2022 ist für alle B2B-Unternehmen eine Testphase für die E‑Rechnung gestartet. Die geplante flächendeckende Einführung für 2024 wurde Anfang des Jahres verschoben. B2B-Rechnungen werden über die nationale Plattform KSeF (=Krajowy System e‑Faktur) eingereicht. Und genau hier wurden in der Testphase Mängel festgestellt. Polen hat daher ein externes IT-Audit in Auftrag gegeben. Die Ergebnisse dieser Prüfung sollen als Grundlage für die Festlegung eines neuen Termins dienen.

In Polen wird als Format für E‑Rechnungen die EU-Norm EN-16931 als Basis verwendet. Im Einsatz sind die Varianten UBL 2.1, CII oder Peppol BIS 3.0.

SAF‑T/Postaudit-Verfahren in Portugal

Ab Januar 2023 müssen zusätzlich auch Unternehmen ohne Unternehmenssitz in Portugal ihre getätigten Transaktionen an die Steuerbehörde melden.

Unternehmen mit Sitz in Portugal mussten bereits seit 2009 ihre Transaktionen an die Steuerbehörde übermitteln. Die Anforderungen basieren auf dem OECD 1.0 Schema. Das zugehörige SAF‑T Format wird in der Verordnung “Portaria no. 302/2016” definiert.

Die Übermittlung der Daten kann erfolgen

- in Echtzeit per WebService

- monatlich als SAF-T-Datei

- über einen manuellen Upload ins Portal der Steuerbehörde

Je nach Art des Belegs muss die Meldung an die Steuerbehörde in Echtzeit, monatlich oder jährlich erfolgen.

- Finanztransaktionen > monatlich oder jährlich

- Steuermeldung > monatlich bis zum 5.

- Transportdokumente > in Echtzeit

E‑Rechnung in Portugal: In Portugal müssen Rechnung an öffentliche Einrichtungen elektronisch erfolgen. Elektronische Rechnungen in Portugal basieren auf der europäischen Norm EN-16931 entweder als CIUS-PT oder UBL2.1 eSPap.

Rumänien wählt ein zentrales Clearance-Modell

In Rumänien gilt seit Juli 2022 eine E‑Rechnungspflicht für alle Geschäfte mit der öffentlichen Hand (B2G). Im B2B-Umfeld wurde zeitgleich ab Juli 2022 die Verpflichtung zur E‑Rechnung für Unternehmen, die Produkte oder Dienstleistungen «mit einem erhöhten Risiko für Steuerhinterziehung» verkaufen. Dazu zählen laut einer Verordnung der ANAF (rumänisches Finanzministerium) von 12/2022 der Handel mit Obst und Gemüse, Alkohol, Kleidung, Autos und für die Baubranche.

Zum 01. Januar 2024 wurde die Pflicht zur E‑Rechnung auf alle nationalen B2B-Transaktionen ausgeweitet. Ab März 2024 drohen Unternehmen, die sich nicht an die Vorgaben halten, Bußgelder.

Die Übertragung wird über die RO-eFactura-Plattform realisiert, die bereits seit November 2021 sowohl für B2B- als auch für B2G-Rechnungen bereitsteht.

Zur RO e‑Factura:

- Über die RO-eFacture-Plattform erfolgt die zentrale Rechnungsfreigabe und zugleich die Speicherung der Daten für 60 Tage.

- In dieser Zeit muss der Empfänger die Rechnung herunterladen.

- Die Transaktionsdokumente unterliegen für Versender und Empfänger einer Aufbewahrungsfrist von 10 Jahren.

- Rechnungen müssen dem XML-Format “RO_CIUS” entsprechen.

- Die Rechnungen müssen spätestens 5 Tage nach Rechnungsstellung eingereicht werden.

- Nach der Validierung wird vom Finanzministerium eine Signatur hinzugefügt, die Änderungen des jeweiligen Dokumentes unterbindet.

Fast alle Unternehmen in Rumänien müssen bereits heute die Steuermeldung auf Basis des SAF‑T (Standard Auditfile for Tax) Verfahrens im Format SAF‑T D406 eingebettet in eine PDF-Datei durchführen. Ab 2025 gilt dies auch für Kkeine Unternehmen.

Das Meldesystem in Spanien erfolgt als «Echtzeit Reporting»

Bisher ist die E‑Rechnung im B2G-Umfeld verpflichtend. Ausgewählte Unternehmen unterliegen schon heute den Anforderungen des “Real-Time Reportings”.

Bereits heute müssen Rechnungen an die öffentliche Hand über die Plattform FACe (Punto General de Entrada de Facturas Electrónicas) eingereicht werden. Für Unternehmen, die nur kleinere Mengen an Rechnungen verarbeiten, bietet das Industrieministerium einen kostenlosen Software eInvoicing Client.

Zusätzlich besteht bereits eine Berichtspflicht als Realtime Tax-Reporting, auch SAF‑T (Standard Audit File Transfer) genannt, für ausgewählte Unternehmen. Diese müssen über das SII-System (Suministro Inmediato de Informacion) die Daten ihrer gestellten und erhaltenen Rechnungen innerhalb von 4 Tagen an die Steuerbehörde senden.

Im September 2022 wurden weitergehende Verpflichtungen für B2B-Geschäfte gesetzlich vereinbart. Unternehmen mit einem Jahresumsatz > 8 Mio. Euro haben ein Jahr, alle anderen 2 Jahre Zeit für die Umsetzung der neuen Anforderungen.

Ungarn setzt auf ein Clearance-Modell mit «Echtzeit Reporting»

In Ungarn ist die E‑Rechnung für das gesamte B2G-Umfeld grundsätzlich Pflicht. Für alle Beteiligten, also auch B2B und B2C, ist daher die Meldung der Steuerdaten in (nahezu) Echtzeit gefordert.

Das gilt für alle Unternehmen, die in Ungarn gemeldet sind. Dabei erfolgt die Meldung über das RTIR-System (Tax-Reporting-System) und die nationale Plattform Online Szamla an die NAV, die ungarische Steuer- und Zollverwaltung.

Die wichtigsten Begriffe rund um Clearance, CTC und Tax Reporting

Clearance

Grundsätzlich gibt es zwei Arten des Meldesystems für die elektronische Rechnungsstellung. Die «Post-Audit»-Variante und das «Clearance-Modell». Beim Clearance-Modell verlangt die Steuerverwaltung, dass für jede Rechnung eine elektronische Meldung vor der Zustellung an den Handelspartner in Echtzeit oder zeitnah danach erfolgt. Die einzelnen Regelungen und Anforderungen für das Clearance-Modell werden auf Länderebene spezifiziert.

Vorsicht: Dieser Begriff wird oft auch als Sammel- oder Überbegriff für das gesamte Thema rund um die Einführung eines Meldesystems gebraucht, ohne dabei an ein spezifisches Modell zu meinen.

CTC / Continuous Transaction Control

CTC steht für Continuous Transaction Control und ist einer der Begriffe, die bei den Themen Clearance und Tax Reporting häufig erwähnt werden. Unter CTC ist i. d. R. ein transaktionsbasiertes Meldesystem zu verstehen. Dabei erfolgt die Meldung der Geschäftsvorgänge an die jeweilige Steuerbehörde in Echtzeit oder zumindest extrem zeitnah.

Compliance / compliant

Der Begriff «compliant», also «konform», wird in der Geschäftswelt in unterschiedlichem Kontext verwendet. Das kann bedeuten, dass gesetzliche Vorgaben oder Bedingungen wie vertraglich niedergeschriebene Regeln, die mit einem Geschäftspartner vereinbart wurden einzuhalten sind.

Im Umfeld der E‑Rechnung ist die Einhaltung von Regeln und Anforderungen seitens des Versenders gemeint, die vom Käufer definiert werden. Diese basieren hauptsächlich auf gesetzlichen Vorgaben, die auf dem geltenden Steuerrecht beruhen. Zusätzlich kann der Käufer aber auch die Angabe bestimmter Informationen zwingend fordern, um die automatisierte Bearbeitung im Rechnungseingang medienbruchfrei durchführen zu können.

Post-Audit

Bei der «Post-Audit»-Variante eines Clearance-Modells erfolgt die Prüfung elektronisch analog zur papierbasierten Variante, also im Nachgang. Modellbedingt bleibt bei dieser Variante daher der direkte Austausch von Rechnungen zwischen Handelspartnern erlaubt. Die Prüfung kann bis zu 10 Jahre später auf Basis der archivierten Dokumente erfolgen.

PTC / Periodic Transaction Control

PTC steht für Periodic Transaction Control. Darunter wird die regelmäßige Meldung von Transaktionsdaten an die Steuerbehörden verstanden. In Ländern, die sich für die periodische Berichterstattung über das Standard Audit File for Tax (SAF‑T) System entschieden haben, erfolgt die Meldung von Mehrwertsteuer nach dem PTC-Prinzip.

SAF‑T / Standard Audit File for Tax

Standard Audit File for Tax, kurz SAF‑T, ist ein von der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) entwickeltes XML-Dateiformat, das für den elektronischen Austausch von Buchhaltungsdaten an nationale Finanzbehörden in manchen Ländern eingeführt wurde. Der Turnus der Meldung ist je nach Land, das dieses Format eingeführt hat, unterschiedlich: lediglich auf Nachfrage, jährlich und vereinzelt monatlich.

Tax Reporting

Das Tax Reporting-Modell entspricht einem einheitlichen elektronischen Meldesystem für Rechnungen. Dabei stehen Rechnungsversender, Finanzverwaltung und Rechnungsempfänger in einer Dreiecksbeziehung.

Im Gegensatz zum Clearance-Modell können beim Tax Reporting die an die Finanzverwaltung zu übermittelnden Daten auf das notwendige Maß reduziert werden. Dadurch gelangen sensible, aber für die Steuerbehörde unerhebliche Informationen gar nicht erst an die Finanzverwaltung.

Aber Vorsicht, wie auch beim Begriff «Clearance» wird «Tax-Reporting» oftmals als übergeordneter Begriff synonym für CTC und Clearance verwendet. Ganz so einfach ist es also nicht. Denn wenn wir uns die Clearance-Modelle (s.o.) ansehen, dann sind hier bestimmt auch Varianten dabei, bei denen die zu übermittelnden Transaktionsdaten auf das notwendiges Maß reduziert werden.

ViDA / VAT in the Digital Age

ViDA ist der Kürzel für die Initiative VAT in the Digital Age der EU-Kommission. Dabei geht es um die Digitalisierung des Mehrwertsteuerrechts in der EU. Die VAT Expert Group (VEG) arbeitet an der Richtlinie.

4‑Corner-Modell

Das 4‑Corner-Modell ist bekannt aus dem PEPPOL-Umfeld. Dabei werden Dokumente elektronisch über das PEPPOL-Netzwerk ausgetauscht. Im Clearance-Kontext wird einfach generisch statt des PEPPOL-Netzwerks der Austausch über einen (zertifizierten) Dienstleister verstanden.

Die Akteure sind aber auch hier:

- Versender / Lieferant

- Service-Provider (Versender)

- Service-Provider (Empfänger)

- Empfänger / Käufer

5‑Corner-Modell

Einfach erklärt kommt beim «5‑Corner-Modell» zusätzlich zum «4‑Corner-Modell» die Steuerbehörde als zentrale Prüfinstanz mit ins Spiel.

Noch mehr Expertise zu CTC & Co.

Ergebnisse aus dem Projekt ViDA auf Ebene der EU

Clearance/Tax-ReportingDigitale Expertise

Was wurde auf Ebene der EU zu VAT in the Digital Age & Tax-Reporting bekanntgegeben? Was bedeutet das für Deutschland in Puncto E‑Rechnung und einheitliches Steuermeldesystem?

Reform der E‑Rechnung in Frankreich 2024–2026

Clearance/Tax-ReportingDigitale Expertise

Die Reform der E‑Rechnung in Frankreich nimmt Fahrt auf. Je nach Unternehmensgröße kommt die E‑Rechnungs-Pflicht ab Juli 2024.

Italien fordert elektronische Rechnung zentral über die SdI

Clearance/Tax-ReportingDigitale Expertise

Was steckt hinter der E‑Rechnungs-Pflicht in Italien und was bedeutet das für internationale Geschäfte?

Aktuelles vom E‑Rechnungs-Gipfel

Clearance/Tax-ReportingDigitale Expertise

Ein einheitliches elektronisches Meldesystems ist in Planung. Wie geht es weiter? Aktuelles vom E‑Rechnungs-Gipfel 2022.

Das könnte Sie auch interessieren!

LIVE Webinar: In 5 Schritten zur E‑Rechnung auf Basis der EN 16931

Wie Sie in 5 Schritten von Papier- oder PDF-Rechnungen auf die E‑Rechnung umstellen. Inkl. Update zur Gesetzeslage.

Gesetz zur E‑Rechnungspflicht in Deutschland final verabschiedet

Digitale ExpertiseE‑Rechnung

Einführung der E‑Rechnungspflicht wurde vom Bundesrat beschlossen. Verschaffen Sie sich einen Überblick zu den Übergangsfristen, Ausnahmen und Co.

XRechnung kann keiner lesen?

Digitale ExpertiseE‑Rechnung

E‑Rechnungen mit reinen strukturierten Daten sind nicht lesbar. ZUGFeRD oder Viewers können helfen. Wir erklären wie.

CEGEDIM GJ 2023 NEWS

Cegedim erwirtschaftete im Jahr 2023 einen Umsatz von 616 Millionen Euro …

Markt und Mittelstand veröffentlicht »In 5 Schritten zur E‑Rechnung«

Tim Roßky fasst in diesem kompakten Leitfaden die 5 Schritte zur systematischen Umstellung auf die geplante E‑Rechnung ab 1.1.2025 zusammen.